AERO100连载 | PCC集团

2019年11年08日

航空产业网 2025-07-14

2024年,“低空经济”被赋予国家战略性新兴产业的定位,并由中央经济工作会议确认为经济增长的新引擎,随着国家发改委低空经济司的挂牌成立,这一赛道的顶层设计与统筹协调机制日臻完善。资本迅速涌入,产业巨头跨界布局,地方政府的扶持政策密集出台,如此热潮之下,市场亦面临诸多关键问题:

万亿蓝海的产业规模将如何演进?其背后的增长逻辑与潜在风险何在?

中美欧三足鼎立的全球格局下,各方的核心竞争力与战略意图为何?中国产业的“非对称”优势体现在何处?

从整机制造到核心部件,再到运营服务,产业链的价值重心将如何转移?头部企业与“隐形冠军”的版图是怎样构成的?

eVTOL的技术路线之争,动力电池等核心瓶颈如何突破?

政策红利如何有效转化为商业价值?何种应用场景与商业模式能够率先实现规模化落地?

为系统性回答上述问题,捷一科技依托多年深耕航空领域的专业洞察与数据积淀( “经度”系统 ),正式发布《2025年全球及中国低空经济全景深度研究报告》,报告通过5万余字的分析和三十余张独家数据图表,旨在为行业提供一份精准、全面的产业战略地图。

价值一:构建产业全景认知

本报告致力于构建一个完整、立体的产业认知框架,覆盖地域、产业与市场参与者三大维度。

地域全景:深度剖析中国、美国、欧洲三大核心市场,系统比较其政策法规、技术路径与竞争格局,揭示全球竞合态势。当前,全球低空经济的竞争格局呈现出美国、中国、欧洲三足鼎立的态势,三方基于各自的核心优势,展开了一场“非对称竞争” 。

美国:其核心优势在于强大的顶层战略设计和前沿科技研发能力。美国率先提出并系统化了AAM和UTM概念,并通过NASA等国家级机构主导关键技术攻关,力图掌握未来空中交通管理的技术标准和话语权。此外,美国拥有全球最发达的通用航空产业基础和“急用先行”的灵活法规模式,这为其在中大型eVTOL的研发和适航方面提供了有力支持。

欧洲:其优势在于统一的、顶层设计的法规框架构建。以EASA为主导,欧洲优先建立了覆盖全区域的、以风险为基础的无人机和eVTOL监管体系,如SC-VTOL特殊适航条款。欧洲希望通过领先的法规和标准制定,来弥补其在产业链完整性上相对于中美的不足,并影响全球产业规则的走向。

中国:其最显著的优势在于全球领先的无人机制造业生态、庞大的国内市场需求、强大的政府动员能力和高效的产业政策执行力。依托于在消费电子、新能源等领域建立的完整产业链,中国在消费级和工业级无人机市场占据了绝对主导地位,全球市场份额分别超过70%和50%。这种强大的制造能力和供应链优势,正快速延伸至eVTOL领域,特别是在电池等核心部件上已形成全球竞争力。这种非对称的竞争格局预示着,短期内,中国将继续凭借其制造业优势和巨大的应用市场规模,在产业规模化方面保持领先。而中长期来看,美国和欧洲则可能通过技术标准和法规体系来构建竞争壁垒。中国的应对策略,如快速推进自主适航认证以争取国际对等互认,将是其在全球竞争中立于不败之地的关键。

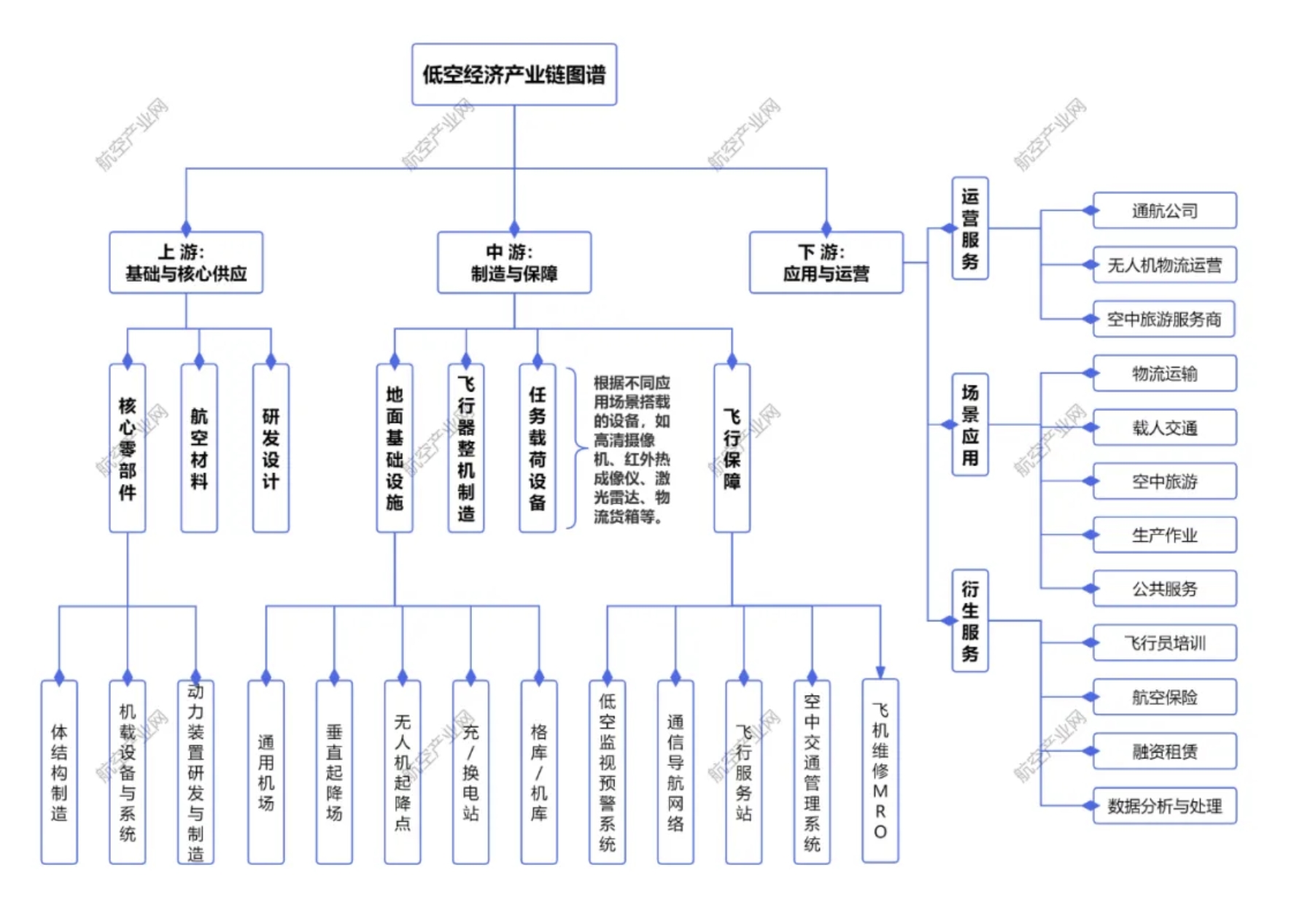

产业全景:贯穿上游(航空材料、研发设计、核心系统/零部件等)、中游(整机制造、基础设施、飞行保障等)与下游(运营服务、多元化应用场景及衍生服务等)的全产业链,通过构建产业链图谱,清晰呈现价值分布与关键环节。

低空经济产业链图谱@航空产业网

主体全景:全面梳理中国及其他国家一百八十余家主流头部企业,以及四十余家核心参与者,从亿航智能、峰飞航空等eVTOL企业,大疆创新、极飞科技等无人机制造商,到空客、JOBY AVIATION等国际巨头,以及中航工业、中国电科等关键供应商,剖析其技术路线、商业模式与最新战略动向 。报告不仅梳理了主流厂商的领先优势,也客观分析了德国先驱企业VOLOCOPTER与Lilium因资金链问题陷入困境的案例 ,为行业提供了对产业风险的清醒认知。

生态全景:全面梳理影响低空经济驱动力,发现低空经济的快速崛起,源于政策、技术和资本三股力量形成的强大合力与正反馈循环。

政策:在当前阶段,政策是引爆市场的首要催化剂。2024年,“低空经济”首次被写入中国政府工作报告,并被中央经济工作会议确立为战略性新兴产业,这标志着其发展上升至国家意志层面 。随后,工业和信息化部等四部门联合印发的《通用航空装备创新应用实施方案(2024-2030年)》更是给出了明确的发展路线图和万亿级市场目标。这些顶层设计的出台,为产业发展提供了前所未有的确定性,极大地提振了市场信心,并引导社会资源向该领域集聚。

技术:技术是产业发展的内生动力和坚实基础。以无人机为代表的低空装备制造业已相当成熟,为低空经济的规模化应用奠定了基础 [1]。而eVTOL等新型飞行器在气动布局、动力系统、飞控技术等方面的突破性进展,则不断创造出新的供给,使城市空中交通等未来场景从科幻走向现实。

资本:政策的明朗化和技术的确定性,有效降低了投资风险,吸引了大量资本涌入。据统计,2022年中国低空经济相关领域的投融资规模已突破百亿元。进入2024年,资本市场对eVTOL赛道的热情更是空前高涨,国内多家头部eVTOL企业相继宣布完成亿元级别甚至数亿美元的融资,投资方不乏汽车、能源等领域的产业巨头和地方政府引导基金。资本的注入,正以前所未有的速度加速着企业的技术研发、适航取证和商业化落地进程。

价值二:基于精准数据的量化分析

本报告所有结论均基于严谨的数据分析,整合了全球权威机构与航空产业网的独家数据,提供精准的量化参考。

市场规模:根据工信部和中国民用航空局发布的数据得知,2023年中国低空经济的市场规模已达到5059.5亿元,同比增速高达33.8%。中国民用航空局的预测到2025年市场规模将达到1.5万亿元,到2035年有望达到3.5万亿元。

融资数据:通过整理“经度”系统收录的低空经济产业链头部企业三百八十余条融资记录,以及全面复盘近年来全球与中国的投融资事件,特别是2024年eVTOL领域的融资热潮,揭示资本的流向与偏好 。

企业数据:中国低空经济的参与者阵营庞大,覆盖了从无人机到eVTOL、从民营企业到国家队的完整生态,捷一科技自有产业链数据库“经度”系统,收录了低空经济产业链相关产业三百余家企业(有自主产品或服务的企业),其中头部企业一百八十余家。

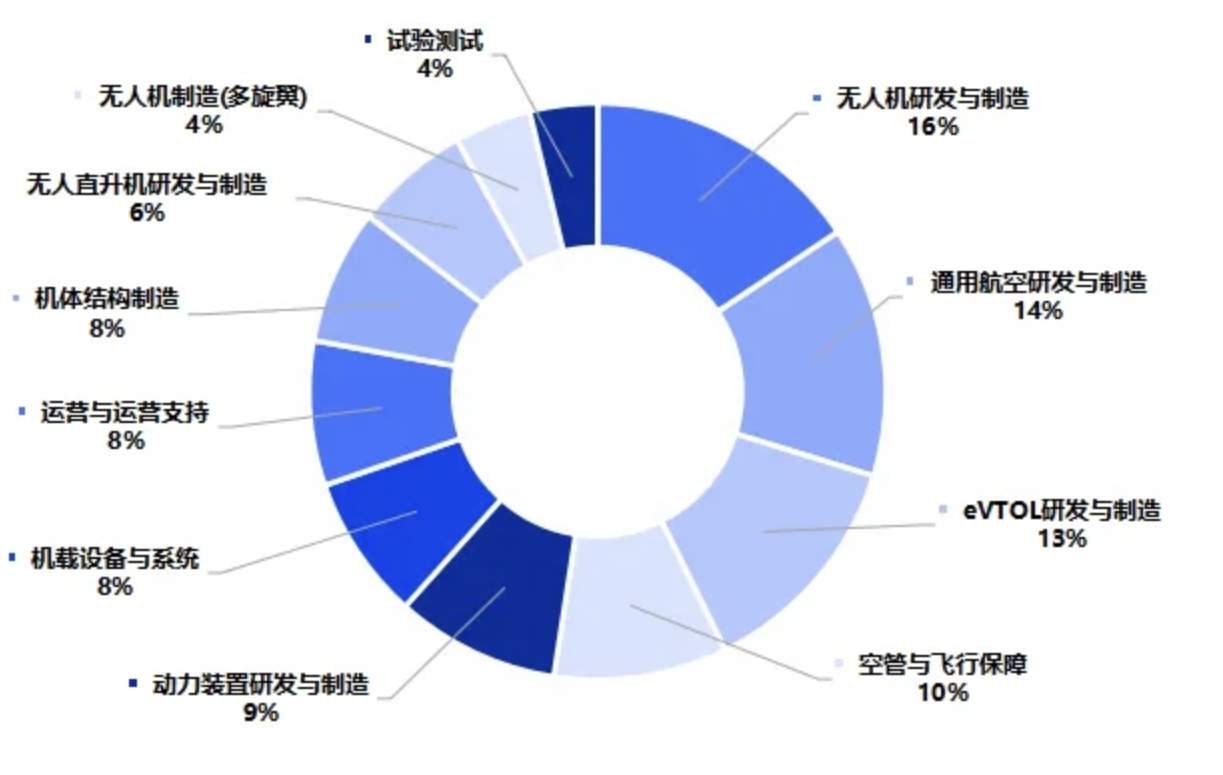

头部企业细分领域图@航空产业网

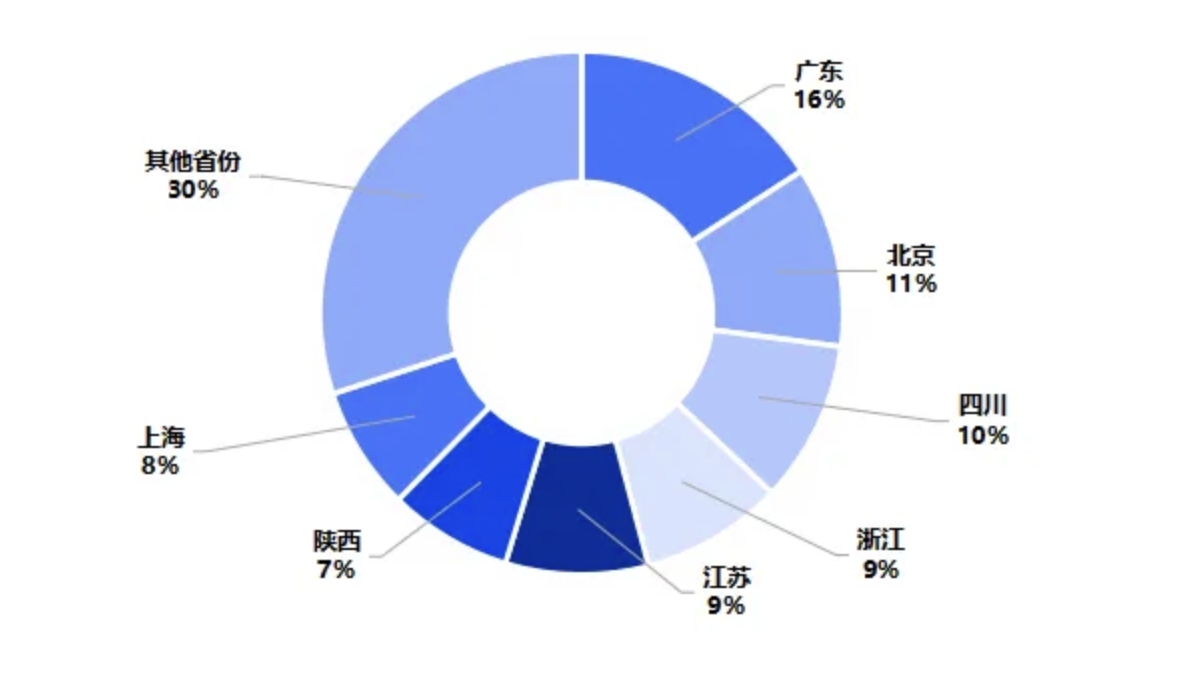

拥有超过10家头部企业的省份合计占了70%,其中广东省以拥有低空经济产业链头部企业数量16%占据第一。

图3:头部企业地域分布图如@航空产业网

价值三:提供前瞻性的战略与投资指引

本报告旨在超越信息陈述,提供具备前瞻性的决策参考。

风险剖析:客观分析产业面临的政策与监管不确定性、核心技术瓶颈、商业模式待探索、基础设施建设滞后以及人才短缺等核心风险与挑战。

战略建议:分别针对政府监管机构与产业参与者,提出涵盖顶层设计、基础设施布局、技术攻关、生态构建、场景切入等维度的系统性战略建议。

投资指南:为投资者提出明确的赛道投资优先级:基础设施先行(1-3年)、核心零部件为王(3-5年)、运营服务定终局(5年以上) 。并指出应重点关注空管系统、动力电池、高可靠性飞控、头部eVTOL企业及“军转民”、“车转空”的结构性机会 。

本报告适用对象

投资者与金融机构:用于高价值标的筛选、项目风险与回报评估。

企业决策者(航空/汽车/物流/能源/地产):用于战略制定、跨界融合路径探索及合作伙伴遴选。

创业者与高管团队:用于洞察赛道机会、明确技术路线与商业化策略。

政府部门与产业园区负责人:用于产业政策的科学制定与精准招商引资。科研机构与行业研究者:用于获取全面、深度、前沿的一手研究资料。

申请演示与采购报告

以上分析是航空产业网打造的“经度”系统(“航空航天市场与供应链信息系统”)的一部分,欢迎扫描下方二维码添加微信客服或点击阅读原文注册,联系我们进行产品演示

附件:

20250714-2025年全球及中国低空经济全景深度研究报告 .pdf

2019年11年08日

2022年05年18日

2024年02年21日

2019年12年02日

2022年07年22日

2019年06年25日

2019年06年25日

2021年10年18日

2025年05年13日

2021年08年18日

评论 (0)