中国航空发动机集团简介、直属单位与主营业务

2022年04年24日

航空产业网 2024-11-12

自2022年2月以来,航空产业网共发布了民用大飞机、无人机/eVTOL、航空结构件、航空发动机、航空电子等十个细分领域的分布图,以及大飞机、低空两个产业链的全景图,在业内产生了热烈的反响。正值15届珠海航展首日,航空产业网对此进行了特别汇总,欢迎联系我们咨询赠阅与采购!

1、航空器整机与供应链

2024版《民用大飞机产业链供应商分布图》共整理和收录了民用大飞机产业链供应商250余家。

从企业所处的产业链细分看,制造商(包括机体结构件、机载系统与设备、航空材料等)占比59%;其次是分销商(占比9%),专业服务商(占比8%)和航空维修企业(占比7%),产业链周边企业如试验与测试、设备与工具企业分别占比5%、4%。航空维修企业所占比重有所增长,体现了中国民机产业向全生命周期投资布局的大趋势。

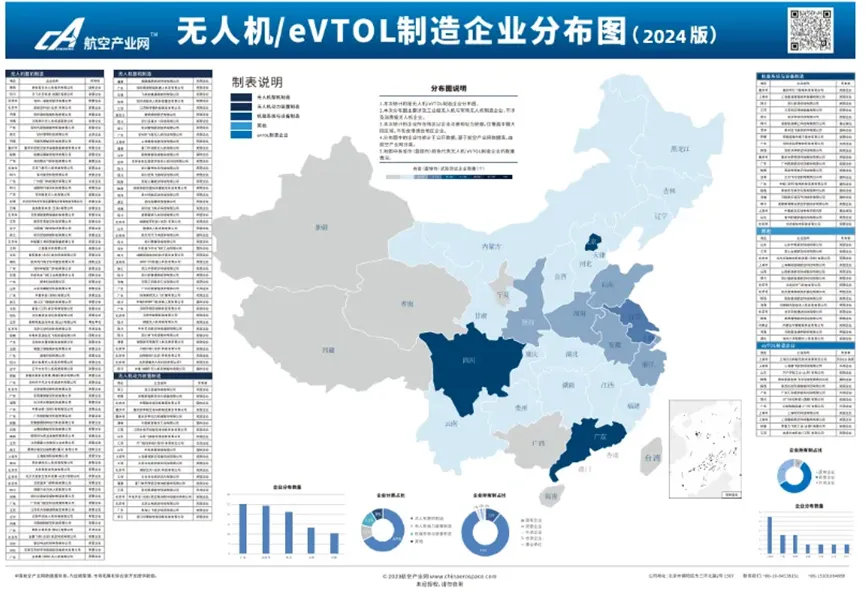

2024版《中国无人机/eVTOL制造企业分布图》共整理和收录了国内主要的无人机与eVTOL制造企业250余家。

从企业地域分布情况来看,广东、四川、北京、江苏是无人机与eVTOL企业数量排名前四的地区(数量超20家),上海、陕西、浙江等省市紧跟其后。除传统航空航天资源汇聚地北京与四川外,无人机与eVTOL产业在广东、上海等地已经形成了特色产业。行业创新驱动明显,这与美国加利福尼亚形成eVTOL制造商聚集逻辑上有共同之处。代表性的企业有广州亿航、上海峰飞等。

2、相关配套供应链

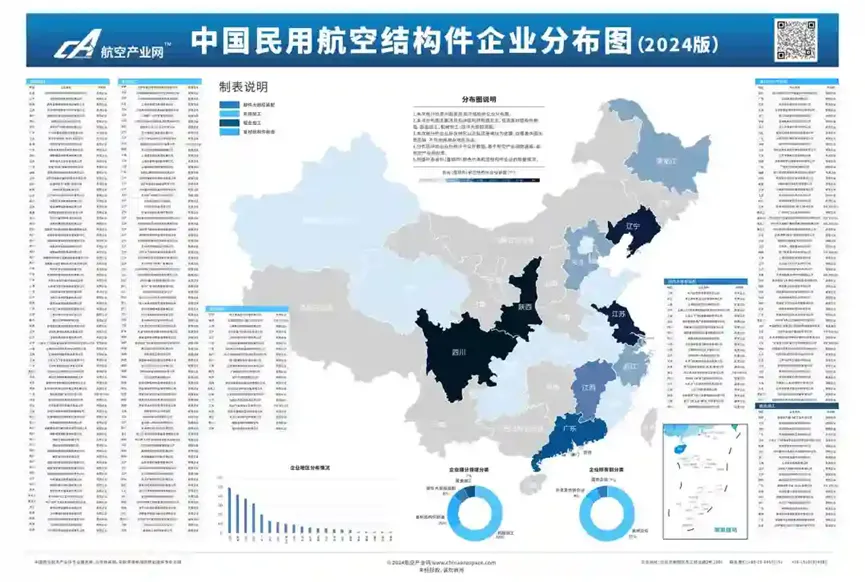

2024版《中国民用航空结构件企业分布图》共整理和收录了国内主要的民用航空结构件企业260余家。

从企业地域分布情况来看,陕西、四川、辽宁三地是机体结构件制造企业最多的地区,均有三十家及以上民用航空机体结构件制造企业,江苏、上海、江西等紧跟其后。以西飞、成飞、沈飞等三大产业集团为核心的产业链链主企业带动了当地产业集群快速发展,这也是陕西、四川、辽宁位居前三的核心原因。

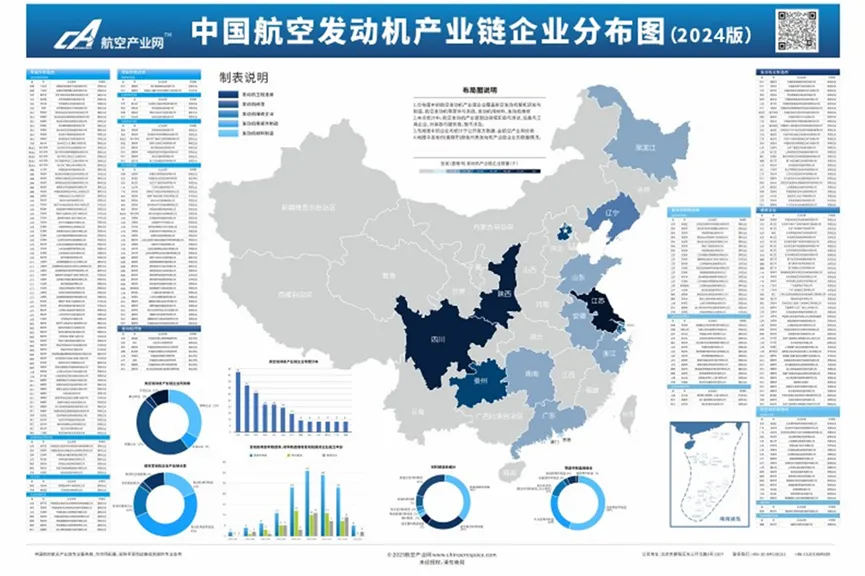

2024版《中国航空发动机产业链企业分布图》共整理收录了近300家中国航空发动机产业链的主要企业。

从企业所有制类别分析,发动机产业链中国有企业占比 36%,合资与外资企业占比 17%,民营企业占比 47%。近10年以来,随着发动机产业化的推进,发动机零部件制造近年来民营企业在蓬勃发展,典型企业有航亚科技、成立航空、和鸿科技等。

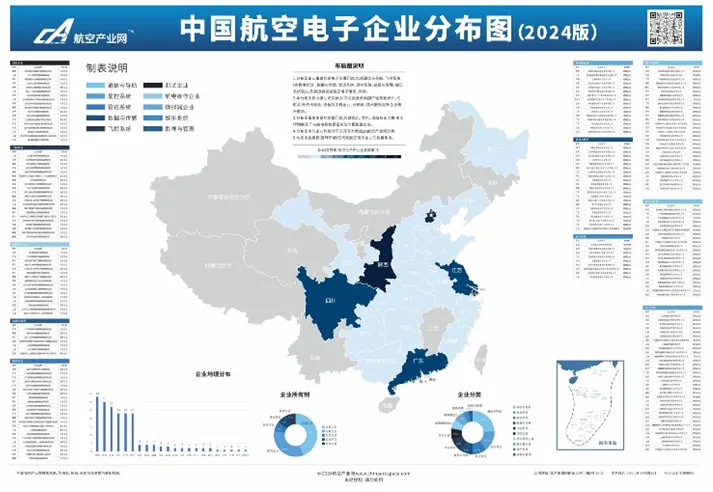

2024版《中国航空电子企业分布图》共整理和收录了国内主要的航空电子研发制造产业链企业200余家。

从企业细分类别来看,通信与导航、显控系统两个领域的企业占比最大,合计占比近40%;其次是雷达系统、数据与传感、飞控系统,占比分别近11%、10%、10%;此外,与航空电子密切相关的模拟器企业以及航电周边领域如航空电子维修、测试企业,总占比也达20%以上,航空电子行业的发展离不开与之相关的支持和服务企业。

2024版《中国航空材料企业分布图》共整理和收录了中国航空材料制造商企业400余家。

按企业性质划分,航空材料企业中民营企业占比最高,达到54%,相较上版分布图有小幅增长,这一方面是由于在此次分布图中补录了一定数量民营企业,另一方面是由于航空材料行业产业化水平在不断提高。可见民营企业在我国航空材料产业链中蓬勃发展,其中典型企业有南山铝业、光威复材等。

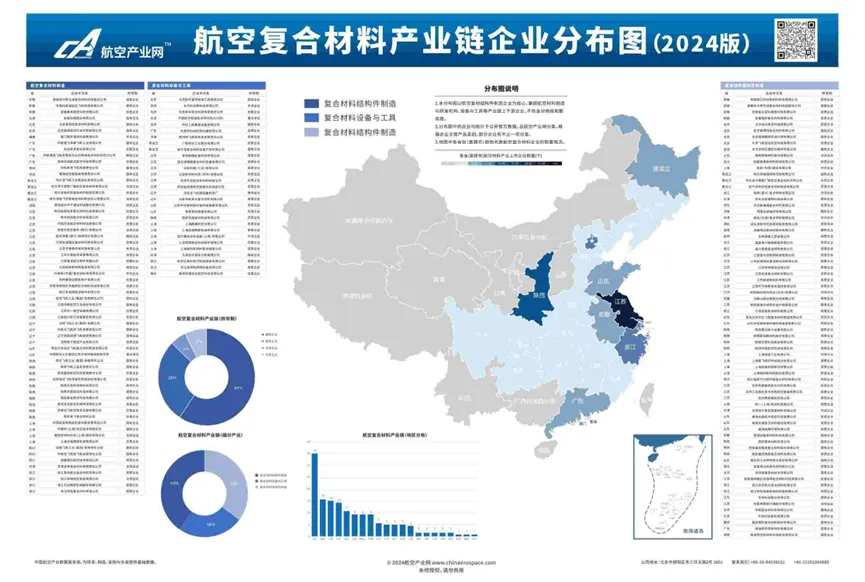

2024版《中国航空复合材料产业链企业分布图》共收录航空复合材料与结构件制品研发、制造产业链企业一百五十余家。

从企业地域分布来看,江苏、陕西、北京、上海、浙江的企业数量位列前五名。良好的制造业基础、对新材料方向的战略性持续投入、招商引资力度大是江苏位列榜首的主要原因。江苏是拥有41个工业门类中40个工业门类的省份,全省工业经济总量自改革开放以来始终位列全国前列。而在航空产业网的统计中,江苏在航空材料企业数量、航空发动机企业数量、民用大飞机产业链供应商数量等多方面也均居前列。

3、制造能力与相关服务

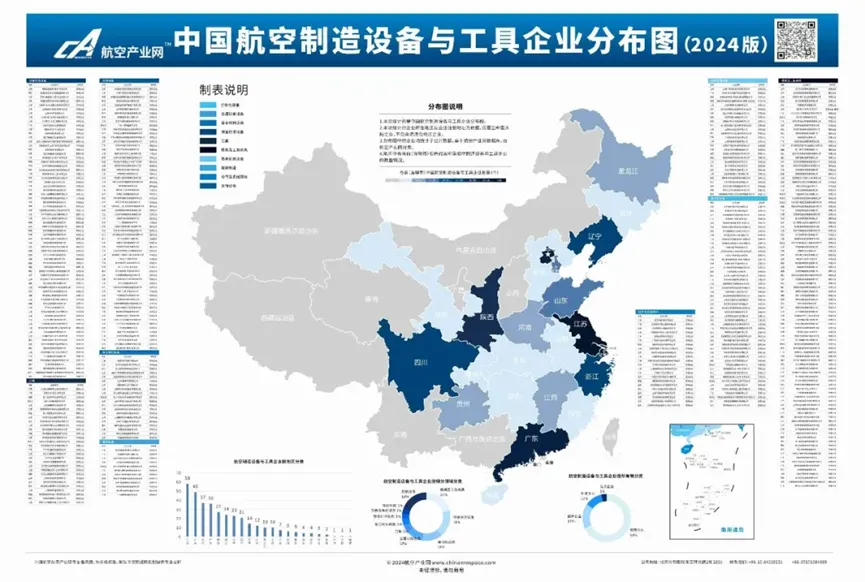

2024版《航空制造设备与工具企业分布图》共整理和收录了340余家航空制造设备与工具企业。

从企业细分类别来看,模具及工装夹具企业数量最多,占比达到21%;其次是各类测试检测设备企业,占比达到18%;第三是自动化设备企业,占比达到14%。

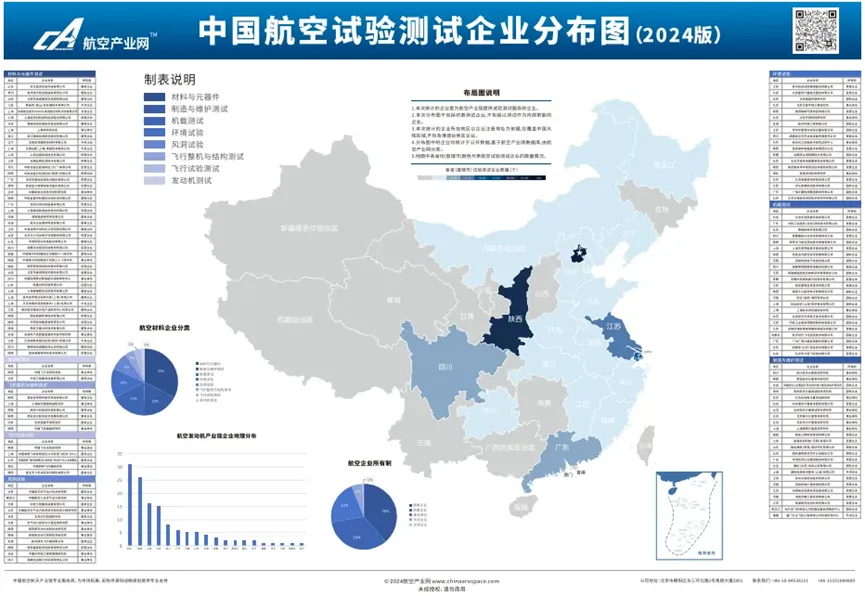

2024版《中国航空试验测试企业分布图》共整理和收录了民用大飞机产业链供应商百余家。

从企业的所有制类别看,国有企业仍然占比最多,达到37%;其次是民营企业,占比35%;事业单位位列第三,占比22%。国有企业在航空试验测试行业中仍然占据重要地位,同时,民营企业紧跟其后,其也在政策对民营经济的推动下,积极寻求发展机会,通过技术创新、市场拓展和国际合作等方式提升自身竞争力。

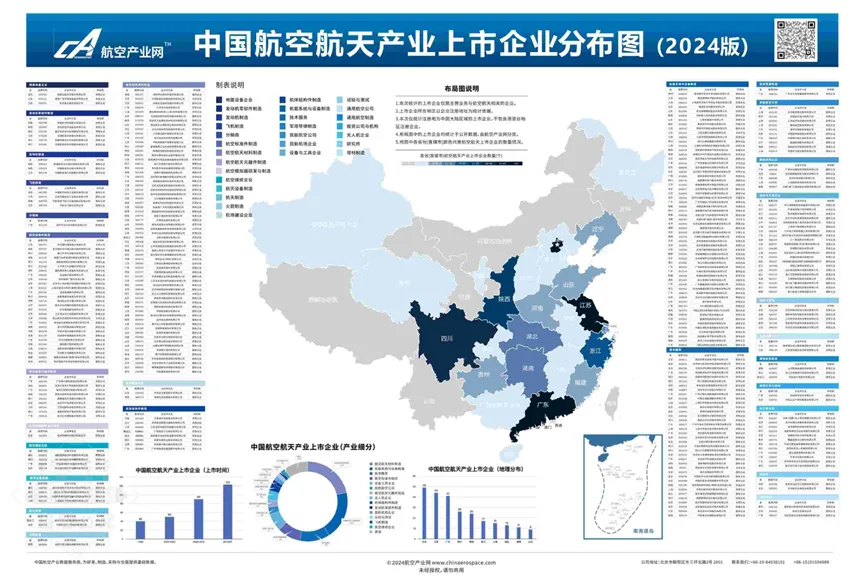

除整机、配套、相关能力与服务的企业分布图外,航空产业网也整理了2024版《中国航空航天产业上市企业分布图》,该分布图共整理和收录了为航空航天产业链提供产品和服务的上市公司约300家。

从企业的产业细分类别看,航空航天材料企业数量最多,占比达到22%;机载系统与设备企业次之,占比18%。材料类产品通用性强、客户面宽,有巨大的成长空间。可以预见,在我国发动机日趋成熟、空天一体不断发展的产业浪潮中,材料类领域必将产生一批新的上市公司。同时航空产业网团队也观察到,有越来越多的行业外领军企业也在积极参与产业链发展,航空航天材料领域必将迎来更多的竞争与合作。

4、全景图(赠阅)

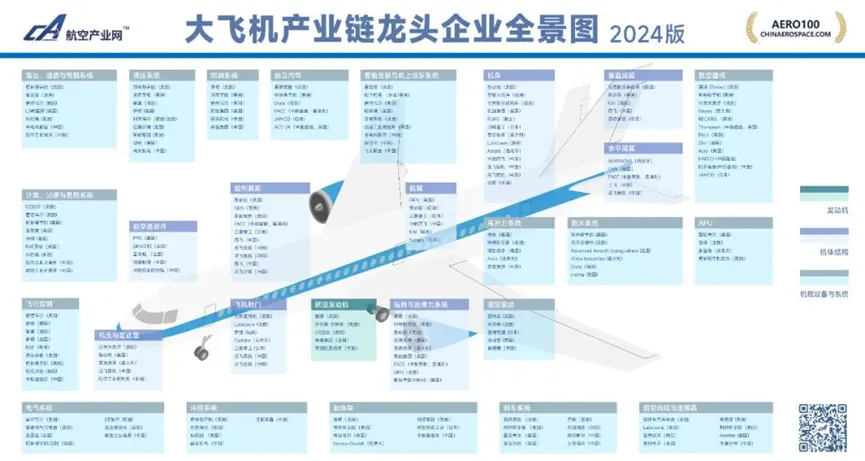

航空产业网还发布了《大飞机产业链龙头企业全景图》与《低空产业链企业全景图》,欢迎联系我们申请赠阅!

2024版《大飞机产业链龙头企业全景图》涵盖了全球大飞机产业链的主要企业近三百家,由27个子分类组成。在内容上,航空产业网根据国际航空产业链龙头企业相关重大事件进行了修订和标注,例如:

2024版《低空产业链企业全景图》首次系统地覆盖了200余家低空经济领域的核心企业,覆盖的企业类型广泛,包括:

制造类企业:整机研发与制造(传统通用航空、eVTOL、固定翼无人机、无人直升机、多旋翼无人机)、动力装置研发与制造、机载系统与设备研发与制造、机体结构件制造等细分领域。

运营类企业:专业从事低空运营与服务的企业,如国内主要通用航空运营企业等。

空管与飞行保障类企业:在低空飞行的安全与管理方面扮演关键角色的企业,包括低空产业链的空管系统与空天信息等。

试验测试类企业:飞行试验、风洞试验、强度试验等提供基础支持的关键单位。

未来,该全景图将不断升版,还将实时补充相关基建类企业、航空维修与改装、技术服务类等企业,欢迎持续关注!

申请系统试用

以上是航空产业网打造的“经度”系统(“航空产业市场与供应链信息系统”)的一部分,欢迎扫描下方二维码添加微信客服。

2022年04年24日

2022年04年20日

2023年03年18日

2019年10年05日

2024年05年23日

2024年05年17日

2023年01年06日

2023年05年23日

2023年02年14日

2024年01年24日

评论 (0)